Btw-aangifte doet elke ondernemer vanaf het moment dat de onderneming bij de KvK staat ingeschreven. Aangifte omzetbelasting zijn andere woorden voor precies hetzelfde.

De belastingdienst stuurt na de inschrijving een brief met de “Vaststelling belastingplicht”. Op deze brief staat ook het aangiftetijdvak. Het aangiftetijdvak is de periode waarvoor je aangifte doet. Btw-aangifte doe je per maand, kwartaal of per jaar.

De meeste ondernemers doen per kwartaal btw-aangifte.

In dit artikel leggen we aan de hand van een voorbeeld uit wat btw is en hoe de btw-aangifte werkt. Verderop lees je ook hoe de btw-aangifte werkt als je je boekhouding doet met het gratis en professionele boekhoudprogramma GnuCash.

De btw-aangifte

Bij de btw-aangifte gaat het er om dat een deel van de financiële gegevens van jouw bedrijf worden aangeleverd bij de Belastingdienst.

De Belastingdienst heeft een website waarop elke ondernemer kan inloggen en eenvoudig zijn cijfers kan invullen. Het belangrijkste is dat je boekhouding klopt, want de gegevens die je gebruikt voor de aangifte omzetbelasting komen rechtstreeks uit jouw boekhouding.

Btw terug vragen en afdragen

De btw op zakelijke kosten mag je “aftrekken”. Dit betekent dat je de btw die je aan jouw leverancier hebt mag aftrekken van de btw die je aan de Belastingdienst moet afdragen.

Voorbeeld 1 terug vragen: Je koopt een doos kopieerpapier voor je bedrijf a € 15,75. Kopieerpapier wordt belast met 21% btw dus € 3,31. Je betaalt dan in totaal € 15,75 + € 3,31 = € 19,06 voor de doos kopieerpapier.

Omdat je het kopieerpapier voor je bedrijf gebruikt mag je de € 3,31 btw aftrekken van de btw die je moet betalen in de btw-aangifte.

Voorbeeld 2 terug vragen: Voor een klant bouw je een tuinhuis. Je koopt hout waarmee je het thuinhuis gaat bouwen. In totaal kost het hout € 242,00 inclusief 21% btw. Van de € 242 is € 42 btw en € 200 is voor het hout. Ook deze € 42 mag je aftrekken in de btw-aangifte.

Voorbeeld 3 afdragen: Nadat het tuinhuis is gebouwd verstuur je een factuur naar de klant a € 523,33. Dit bedrag bestaat uit € 432,50 omzet en 21% btw a € 90,83. De € 90,83 btw moet worden afgedragen aan de Belastingdienst tijdens de btw-aangifte.

Belasting over toegevoegde waarde

Btw is de afkorting van “Belasting over toegevoegde waarde”. Anders gezegd is de btw de belasting op de waarde die een ondernemer toevoegt door wat hij doet als ondernemer. Waarde toevoegen doe je bijvoorbeeld door zelf een uur voor een klant te werken of door een product in te kopen en daarna voor een hogere prijs weer te verkopen.

In bovenstaand voorbeeld is de toegevoegde waarde (bedragen exclusief btw):

Verkoopfactuur tuinhuis € 432,50

Min inkoop hout € 200,00

Min inkoop kopieerpapier € 15,75

Dis is € 432,50 – € 200 – € 15,75 = € 216,75.

De ondernemer heeft dus € 216,75 aan waarde toegevoegd. Over deze € 216,75 moet de ondernemer btw afdragen. Dit is € 216,75 x 21% = € 45,52.

We kunnen dit ook berekenen aan de hand van de btw die de ondernemer zelf heeft betaald en aan zijn klant in rekening heeft gebracht, namelijk:

Btw verkoop tuinhuis € 90,83

Min btw inkoop hout € 42,00

Min btw inkoop kopieerpapier € 3,31

Dit is € 90,83 – € 42,00 – € 3,31 = € 45,52.

Per saldo moet de ondernemer dus € 45,52 btw betalen.

Doe op tijd aangifte

Wie zijn eigen boekhouding doet loopt altijd het risico om niet helemaal bij te zijn als er btw-aangifte moet worden gedaan. Door drukte, ziekte of vakantie kun je op de deadline van aangifte nog met niet geboekte facturen zitten.

De Belastingdienst kent een coulancetermijn van 7 dagen (je krijgt wel een “verzuimmededeling”). Meer info op de website van de Belastingdienst.

Correctie minder dan € 1.000

Als je achterstand in het boeken van de facturen per saldo (de btw van alle verkoopfacturen min de btw van alle inkoopfacturen) minder is dan € 1.000 btw, kun je er voor kiezen de onvolledige btw-aangifte toch in te dienen. Bij de volgende aangifte zorg je er voor dat je bij bent en zo corrigeer je dan de achterstand van de vorige aangifte.

Met maximum van € 1.000 btw geldt voor het totale bedrag dat je per saldo moet betalen of terug krijgt.

Kom je er achter dat het verschil toch groter is dan € 1000 btw, dan kun je altijd nog een “Suppletie omzetbelasting” invullen. Je vult je btw-aangifte dan opnieuw in met de juiste gegevens.

Btw-aangifte met GnuCash

De btw-aangifte komt altijd op hetzelfde neer, of je werkt met gratis boekhoudprogramma GnuCash of met een betaald (online) programma.

GnuCash is een gratis boekhoudprogramma voor pc en Mac.

Zie ook gratis factuur maken voor pc en Mac.

Voor het invoeren van inkoopfacturen zie administratie.

Hoe je bankmutaties verwerkt lees je in boekhouden.

Jouw cijfers

Onze ervaring is dat het rapport “Proefbalans” of het rapport “Saldibalans” (proefbalans en saldibalans zijn twee verschillende namen voor hetzelfde boekhoudkundige overzicht) het gemakkelijkste werkt. Je hebt dan alle gegevens die je nodig hebt in één overzicht. Elk boekhoudprogramma bevat dit rapport.

Ons advies is om altijd als begindatum 1 januari te kiezen.

Voorbeeld: Je doet aangifte voor het eerste kwartaal dat loopt van 1 januari t/m 31 maart. Je volgt alle stappen zoals op deze pagina beschreven. Nadat je de aangifte hebt ingediend vind je nog een inkoopfactuur van 10 maart die nog niet in de boekhouding zit. Je boekt de factuur in op 10 maart.

Als je voor de omzetbelasting aangifte voor het tweede kwartaal de periode 1 april tot en met 30 juni zou selecteren, zou je de factuur van 10 maart vergeten. Als je de periode van 1 januari tot en met 30 juni kiest, neem je altijd oude facturen en correcties mee in de aangifte.

Je kunt dan altijd de handleiding op deze pagina volgen.

Kwartaal 1: selecteer 1 januari t/m 31 maart

Kwartaal 2: selecteer 1 januari t/m 30 juni

Kwartaal 3: selecteer 1 januari t/m 30 september

Kwartaal 4: selecteer 1 januari t/m 31 december

Als je GnuCash gebruikt:

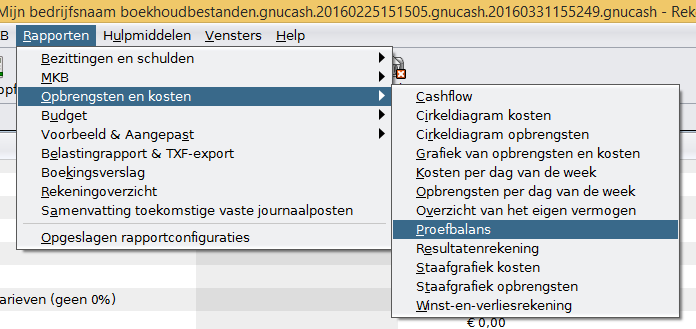

Open GnuCash en ga naar “Rapporten”, “Opbrengsten en kosten” en “Proefbalans”.

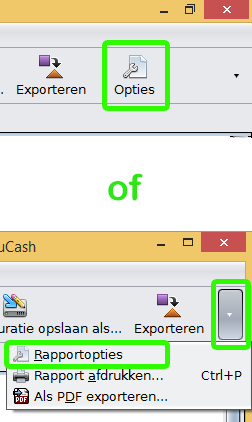

Klik rechts boven op “Opties” of op het pijltje en dan “Rapportopties”.

In het scherm “Proefbalans” selecteer je in de rechter kolom tabblad “Algemeen”. Vink de bolletjes aan bij “Begindatum correctie/afsluiting” en “Rapportdatum”.

“Begindatum correctie/afsluiting” is de startdatum van het rapport. Kies hier 1 januari van het aangifte jaar. In dit voorbeeld 2015.

“Rapportdatum” is de datum tot en met wanneer het rapport loopt. Voor het eerste kwartaal is dit 31 maart.

Kies “Toepassen” en daarna “Ok”.

De proefbalans kun je via het pijltje aan de rechter kant “Als PDF exporteren” en dan opslaan en afdrukken.

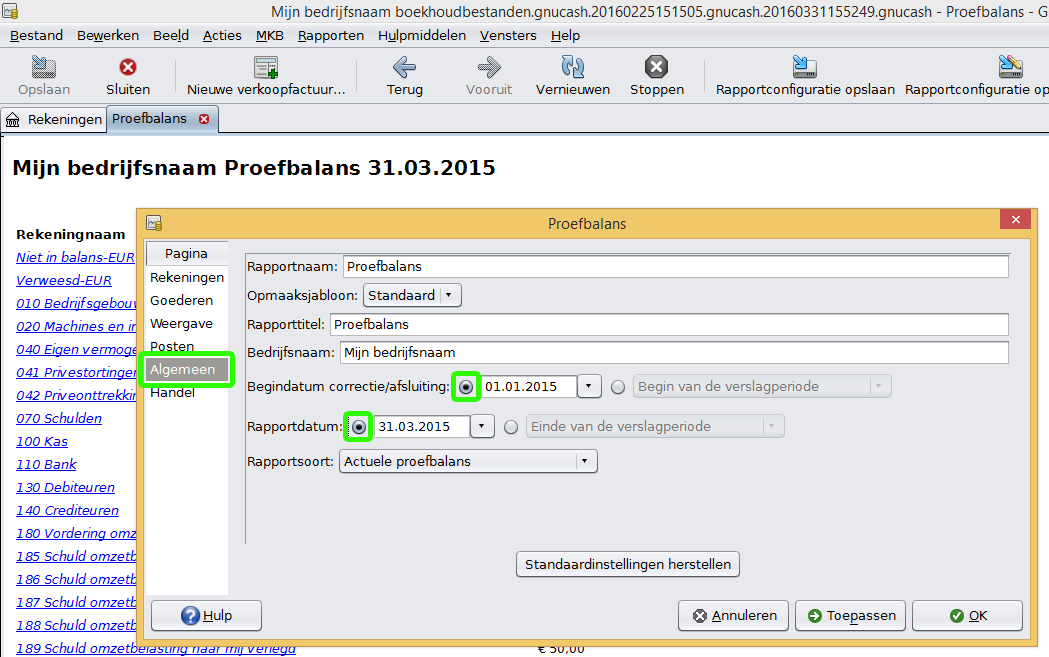

De groene kader geven de gegevens weer die je gebruikt voor de btw-aangifte.

Welk boekhoudprogramma je ook gebruikt, je hebt de btw vordering (de btw die je zelf hebt betaald), de btw schuld (de btw die je aan jouw klanten in rekening hebt gebracht) en de omzet (exclusief btw) nodig. Deze gegevens moeten betrekking hebben op de periode waarvoor je btw-aangifte gaat doen, in dit voorbeeld het eerste kwartaal 2015 (januari 2015 tot en met maart 2015).

De aangifte invullen

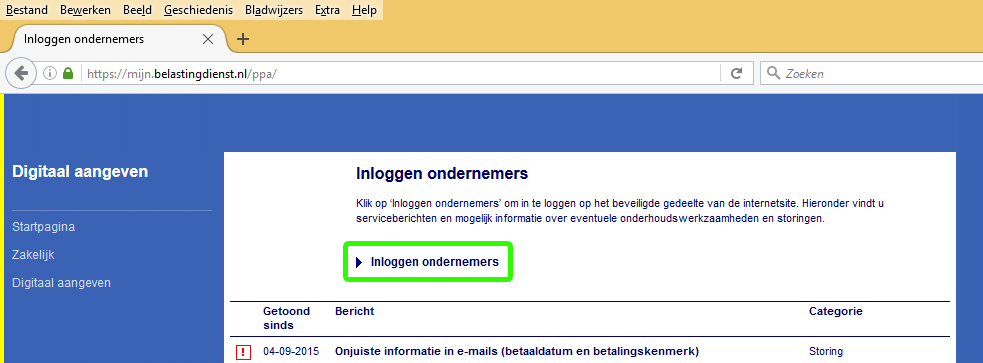

Nu je de benodigde gegevens uit je boekhouding hebt gehaald is het tijd voor de btw-aangifte (aangifte omzetbelasting en btw-aangifte zijn twee verschillende namen voor precies hetzelfde). Ga naar de website van de Belastingdienst en klik op inloggen. De pagina met de link naar de aangifte ziet er zo uit. Klik op “Inloggen ondernemers”.

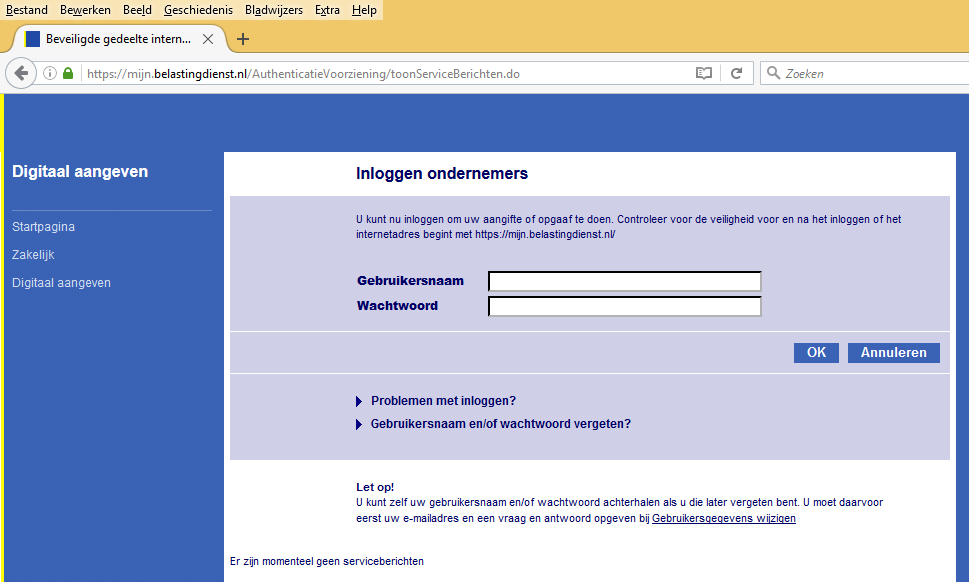

Vul hier je “Gebruikersnaam” en “Wachtwoord” in en klik op OK.

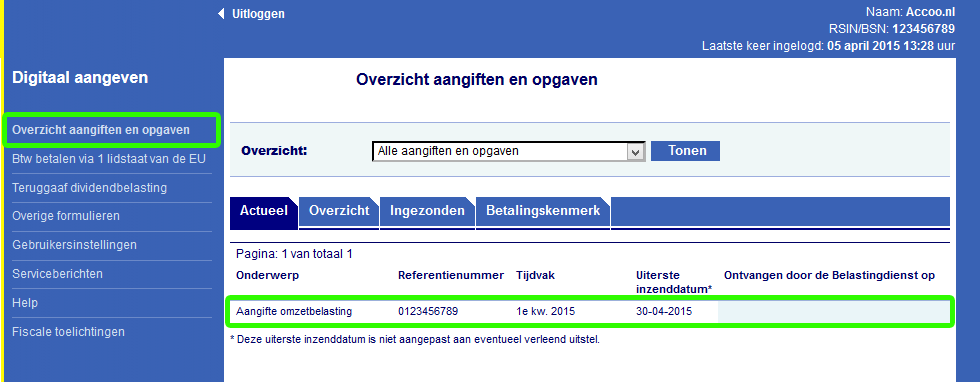

Op de pagina “Overzicht aangiften en opgaven” zie je de aangiften die je nog moet indienen. In dit geval staat de “Aangifte omzetbelasting” hier die voor 30 april 2015 moet worden ingediend. Klik op de aangifte om naar het formulier te gaan dat je kunt invullen.

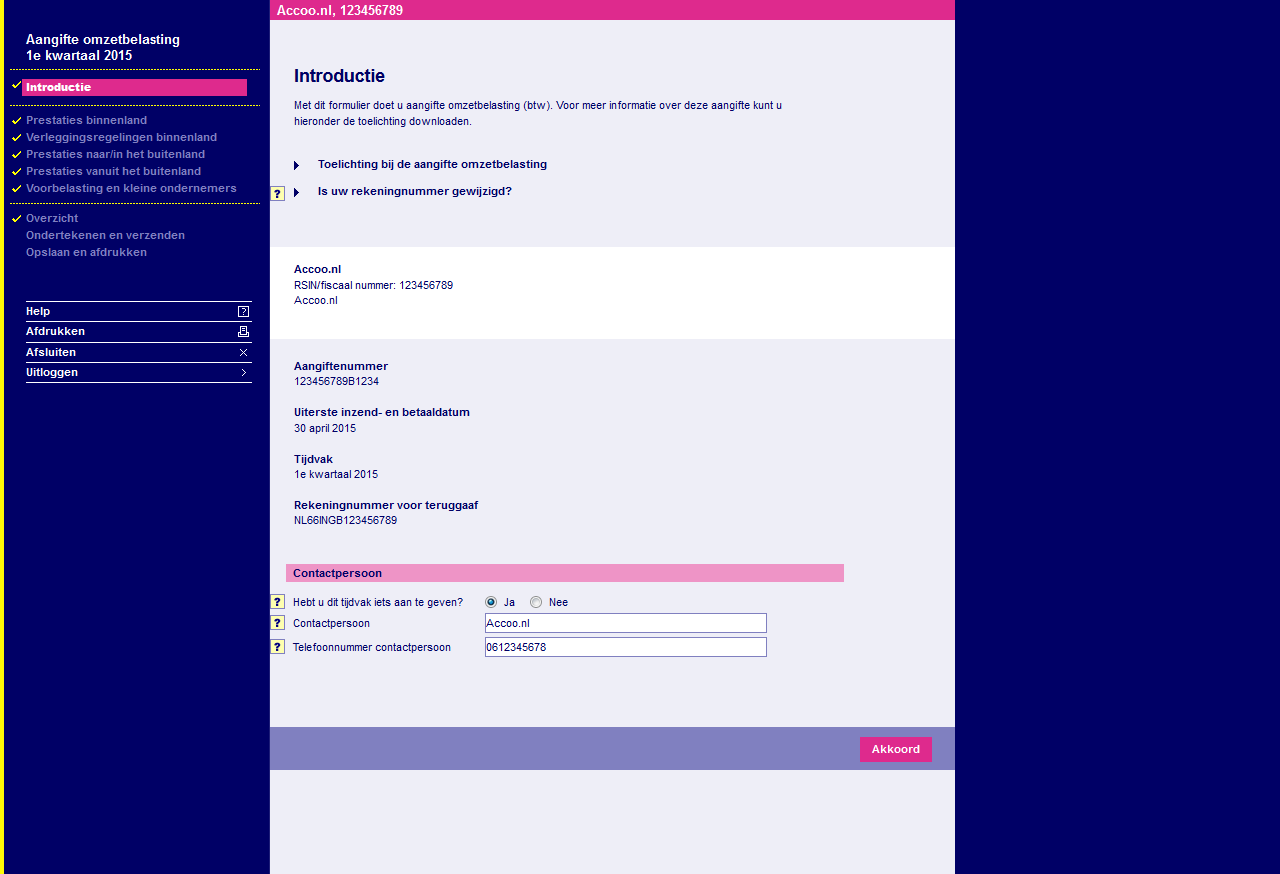

Het scherm “Introductie” bevat een aantal algemene gegevens over jouw bedrijf en de contactpersoon. Vul alles in en klik op “Akkoord”.

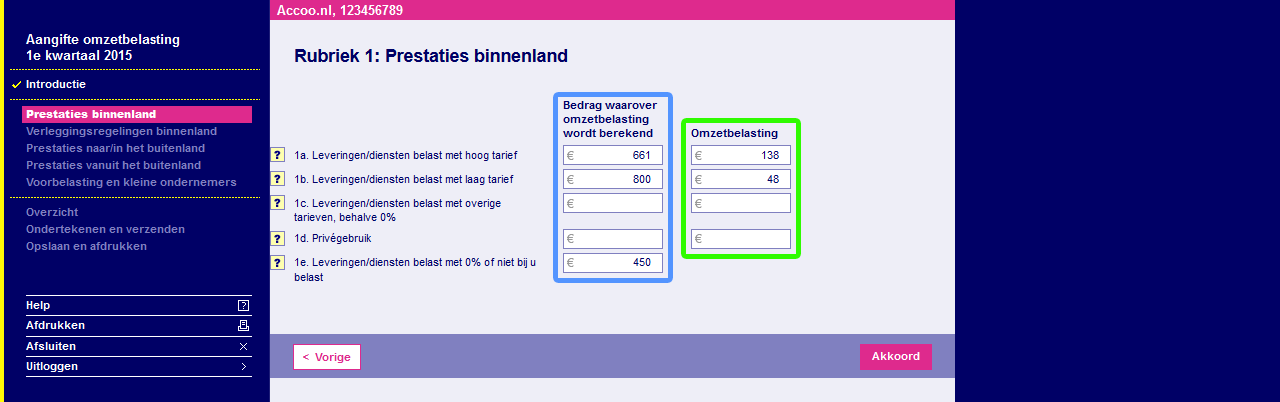

Op de pagina “Prestaties binnenland” vul je de omzet in en de omzetbelasting die je aan je klanten in rekening hebt gebracht.

In de kolom met het blauwe kader “Bedrag waarover omzetbelasting wordt berekend” vul je de omzet in.

In de kolom met het groene kader “Omzetbelasting” vul je de btw in die je aan je klanten in rekening hebt gebracht.

“1a. Leveringen/diensten belast met hoog tarief” is de omzet waarover je 21% btw hebt berekend.

“1b. Leveringen/diensten belast met laag tarief” is de omzet waarover je 6% btw hebt berekend.

“1c. Leveringen/diensten belast met overige tarieven, behalve 0%” dit veld vul je bijna nooit in. In ons voorbeeld komt dit ook niet voor.

“1d. Privégebruik” hier vul je het bedrag en de btw van privéonttrekkingen in. Bijvoorbeeld als je privé rijdt in een auto van je ondernemin vul je dat hier in.

“1e. Leveringen/diensten belast met 0% of niet bij u belast” is de omzet waarover je geen btw hebt berekend aan je klant. Bijvoorbeeld als je de btw verlegd naar je afnemer volgens de “verleggingsregeling”.

Invullen

1a. Leveringen/diensten belast met hoog tarief

• Grootboekrekening “800 Omzet 21% omzetbelasting” = “Bedrag waarover omzetbelasting wordt berekend”. In dit voorbeeld € 661,16.

• Grootboekrekening “185 Schuld omzetbelasting 21%” = “Omzetbelasting”. In dit voorbeeld € 138,84.

“1b. Leveringen/diensten belast met laag tarief”

• Grootboekrekening “801 Omzet 6% omzetbelasting” = “Bedrag waarover omzetbelasting wordt berekend”. In dit voorbeeld € 800,00.

• Grootboekrekening “186 Schuld omzetbelasting 6%” = “Omzetbelasting”. In dit voorbeeld € 48,00.

“1e. Leveringen/diensten belast met 0% of niet bij u belast”

• Grootboekrekening “802 Omzet 0% omzetbelasting” = “Bedrag waarover omzetbelasting wordt berekend”. In dit voorbeeld € 450,00.

• Omdat het percentage 0% is kun je geen btw bedrag invullen.

Klik op “Akkoord”.

Op de pagina “Verleggingsregelingen binnenland” vul je bij “2a. Leveringen/diensten waarbij omzetbelasting naar u is verlegd” de inkopen in waarbij de btw naar jou is verlegd.

“2a. Leveringen/diensten waarbij omzetbelasting naar u is verlegd”

• Grootboekrekening “189 Schuld omzetbelasting naar mij verlegd” = “Omzetbelasting”. In dit voorbeeld € 50.

• Om te weten wat de inkoopprijs was die hoort bij de € 50 omzetbelasting, is het meestal het gemakkelijkst om de facturen op te zoeken in de boekhouding waar de verlegde btw van € 50,00 bij hoort. In dit voorbeeld hoort hier één factuur bij van € 238,10.

Klik op “Akkoord”.

De pagina’s “Prestaties naar/in het buitenland” en “Prestaties vanuit het buitenland” zijn voor ondernemers die goederen of diensten exporteren en/of importeren. De btw bij import en export laten we in dit artikel buiten beschouwing.

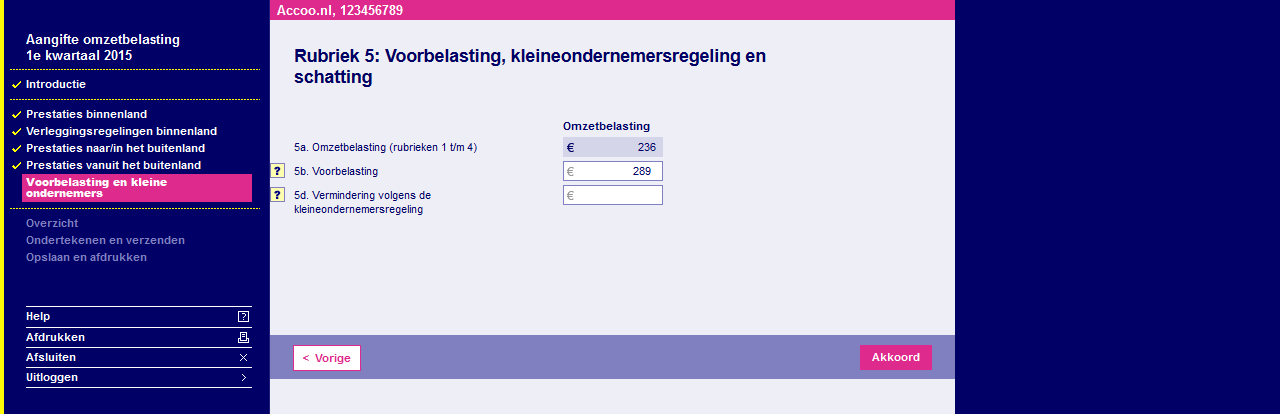

De pagina “Voorbelasting en kleine ondernemers“ is de laatste pagina waar je een bedrag uit de boekhouding moet invullen. Hier vul je de btw in die je aan jouw leveranciers hebt betaald.

“5a. Omzetbelasting (rubrieken 1 t/m 4)” is de totale btw die je hebt ingevuld en die je moet afdragen aan de Belastingdienst.

“5b. Voorbelasting”

• Grootboekrekening “180 Vordering omzetbelasting” = “Omzetbelasting”. In dit voorbeeld € 289,11.

Het maakt niet uit of je 21% btw of 6% btw hebt betaald over je inkopen, je vult hier alleen de door jou aan jouw leveranciers betaalde btw in één bedrag in.

Klik op “Akkoord”.

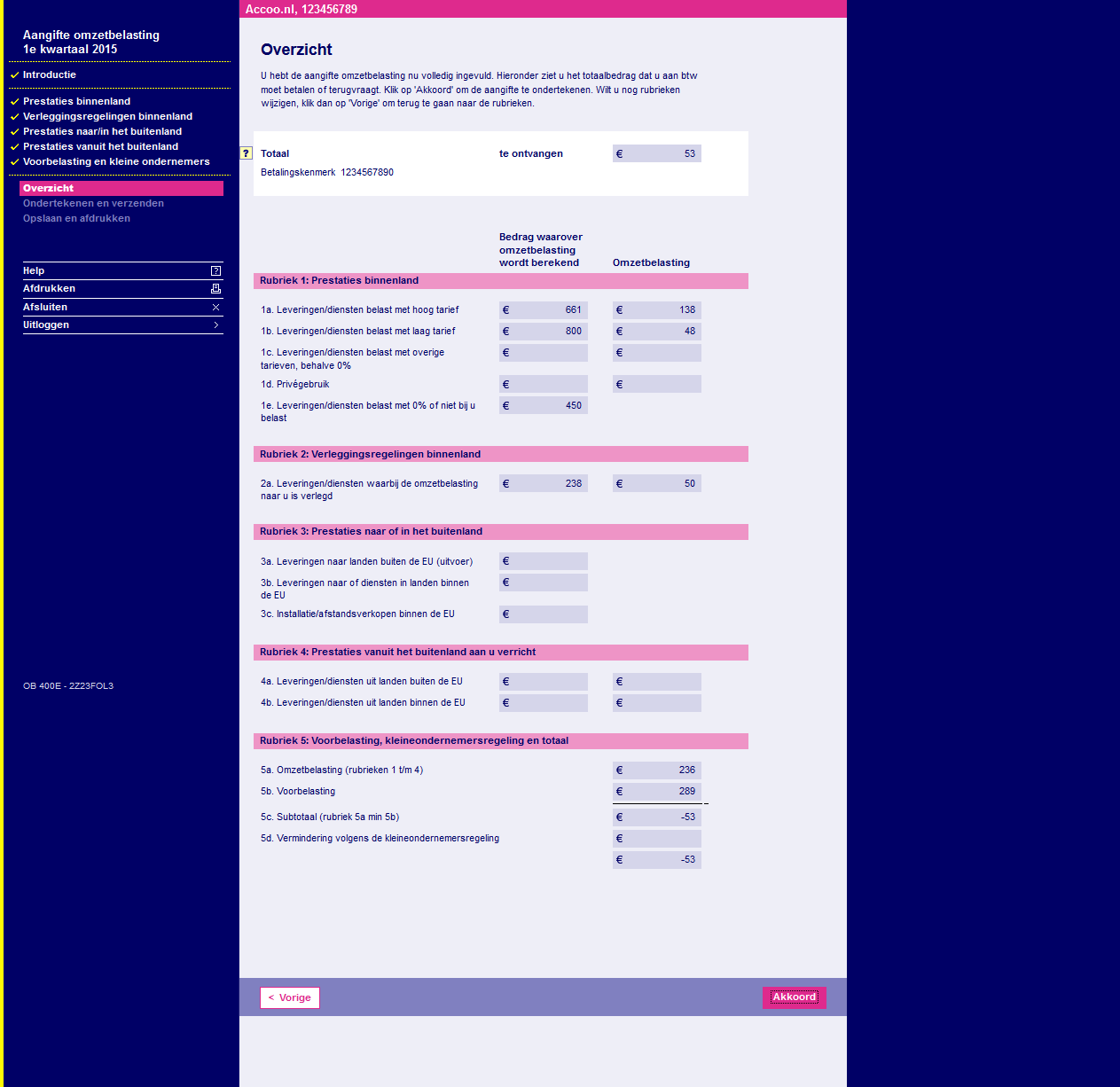

Nadat je alle pagina’s hebt ingevuld, krijg je een overzicht te zien van de bedragen die je hebt ingevuld.

Check of de bedragen die op dit overzicht staan overeenkomen met wat in je boekhouding staat. Klopt er iets niet klik dan op “Vorige” om de naar de pagina te gaan waar de fout staat.

Klik op “Akkoord” als alles klopt.

Hierna kom je op de pagina om de aangifte te ondertekenen en te verzenden. Vul de gevraagde gegevens in, maak eventueel de betaling voor de btw, druk de aangifte af en sluit de aangifte.

De btw-aangifte in de boekhouding verwerken

Aan het einde van de btw-aangifte heb je gezien of je per saldo btw moet betalen of dat je omzetbelasting terug krijgt van de Belastingdienst. Het betalen of terugkrijgen van de omzetbelasting loopt via je zakelijke bankrekening.

Om er voor te zorgen dat je de bankmutatie (de btw die je moet betalen of die je terug krijgt) gemakkelijk kan verwerken, maken we een boeking in de boekhouding van de btw-aangifte.

Deze boeking zorgt er voor dat er per saldo één te betalen of terug te ontvangen bedrag over blijft in de boekhouding voor dat kwartaal.

De boeking maak je aan het einde van de aangifteperiode. De aangifte omzetbelasting was voor het eerste kwartaal 2015, dus de boeking maak je per 31 maart 2015.

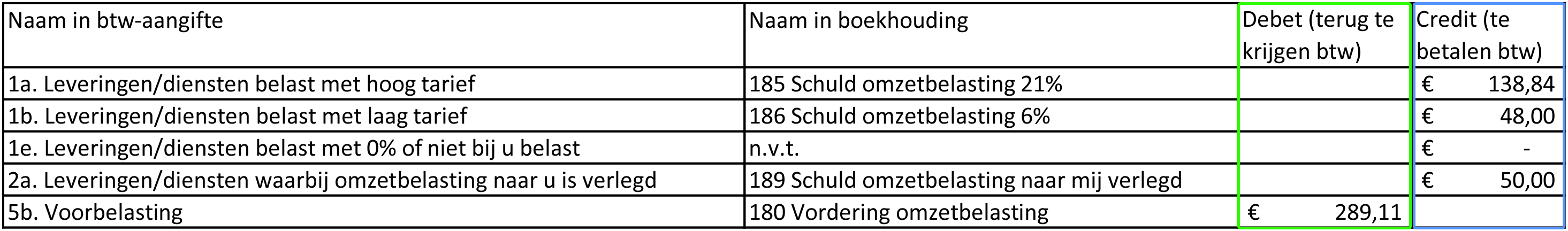

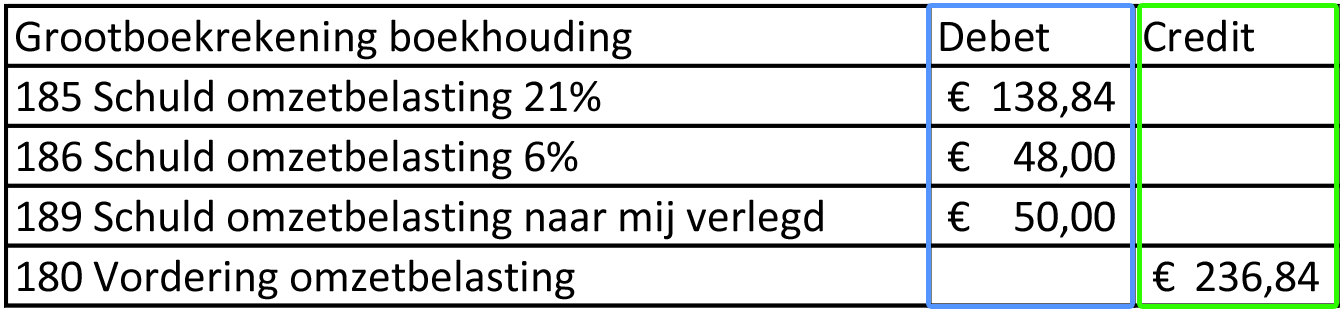

Wij hebben voor het overzicht een tabel gemaakt van de btw-bedragen in de aangifte en in de boekhouding. De btw-bedragen moeten op “nul” gezet worden. We boeken daarom alle btw-bedragen over naar één omzetbelasting grootboekrekening. Welke btw grootboekrekening je gebruikt maakt niet uit als je maar altijd dezelfde gebruikt voor het “wegboeken” en voor de bankmutatie van de aangifte omzetbelasting.

Wij gebruiken “180 Vordering omzetbelasting”. We gaan de bedragen in de blauwe kolom (dit zijn dezelfde bedragen als in de proefbalans en de aangifte) overboeken naar de groene kolom.

De overboeking (journaalpost) ziet er dan zo uit. Per saldo boeken we € 236,84 over. De terug te ontvangen € 289,11 (zie de tabel hier boven) neemt door de overboeking dus af met € 236,84.

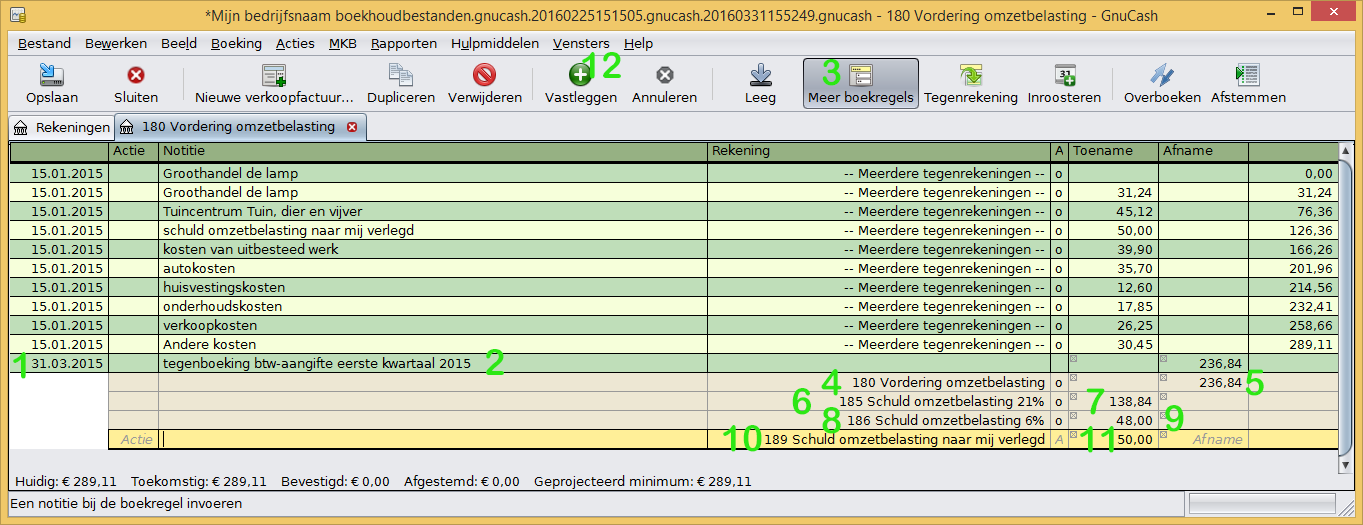

Als je GnuCash gebruikt:

Dubbelklik op het tabblad “Rekeningen” op de grootboekrekening “180 Vordering omzetbelasting”.

1. De datum. Kies de laatste dag van het kwartaal waarvoor je aangifte doet.

2. Voer een omschrijving in.

3. Kies “Meer boekregels”. Je krijgt nu een nieuwe gele regel. Gebruik de “tab” toetst op je toetsenbord om naar de volgende cel of regel te gaan.

4. Klik in de kolom rekening. Nu krijg je een klein pijltje. Klik op het pijltje en kies de grootboekrekening. Doe dit ook voor stap 6, 8 en 10.

5. Voer het bedrag in. Doe dit ook voor stap 7, 9 en 11.

12. Als alles klopt, kies “vastleggen”.

Na het “Vastleggen” vouwt de boeking samen en zie je “Meerdere tegenrekeningen”. Je kunt de boeking weer zichtbaar maken door op de regel die je wilt zien te klikken en daarna bovenaan “Meer boekregels” te kiezen.

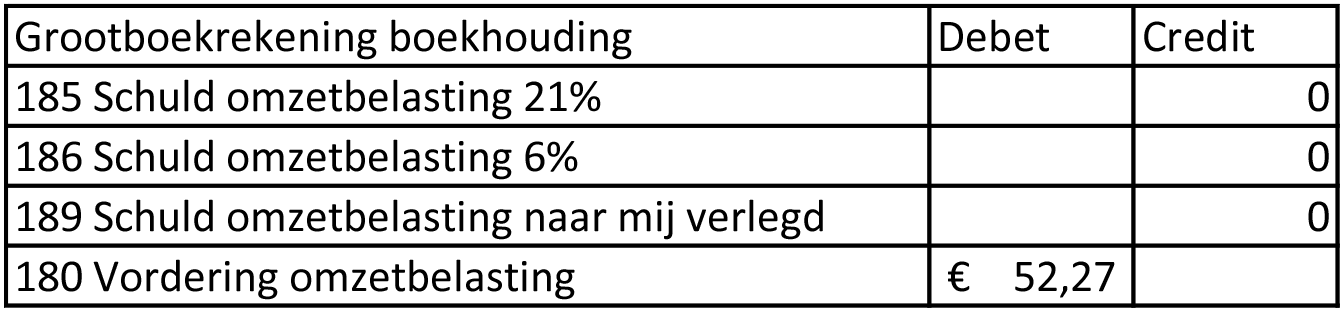

Na de overboeking (het wegboeken) staat er niks meer op de grootboekrekeningen “185 Schuld omzetbelasting 21%”, “186 Schuld omzetbelasting 6%” en “189 Schuld omzetbelasting naar mij verlegd”. Wel staat er dan nog € 52,27 op “180 Vordering omzetbelasting”. Dit is het bedrag dat de Belastingdienst gaat betalen.

Als je GnuCash gebruikt:

Je kunt dit controleren door de proefbalans te genereren zoals eerder beschreven. De regels die je hebt weg geboekt zouden dan “leeg” moeten zijn.

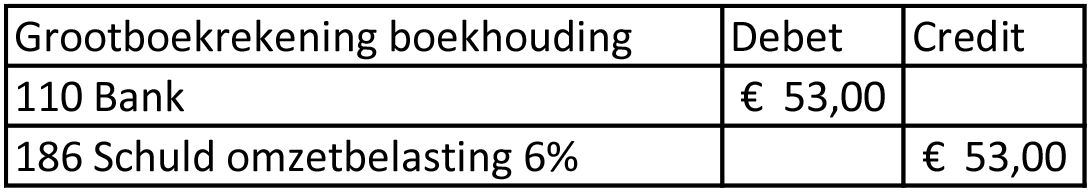

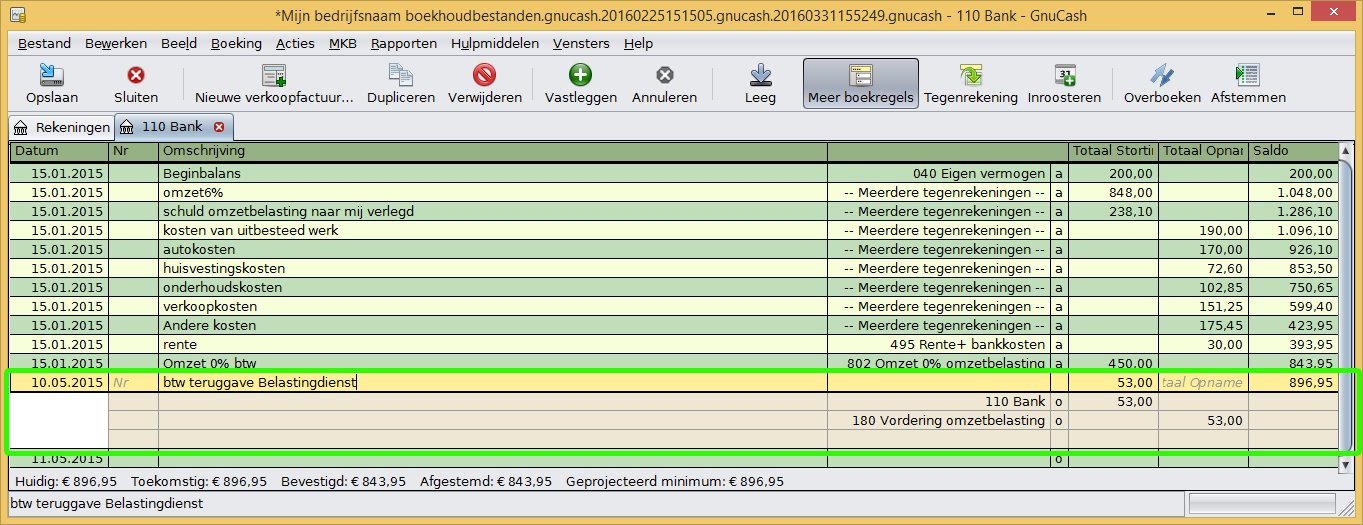

Nadat de Belastingdienst heeft betaald, kunnen we de bankontvangst in de boekhouding verwerken. De boeking die nu gemaakt wordt staat in de onderstaande afbeelding. Hier boven zie je dat er debet (links) € 52,27 staat op “180 Vordering omzetbelasting”. Het verwerken van de bankontvangst zorgt er voor dat er credit (rechts) ook € 53,00 komt te staan. Omdat debet en credit nu gelijk zijn (op een verschil van € 0,73 na) is alle te betalen en terug te vorderen btw nu per saldo uit de boekhouding verdwenen.

Elke nieuwe factuur die wordt ingevoerd zorgt weer voor nieuwe btw die in de volgende btw-aangifte wordt meegenomen.

Als je GnuCash gebruikt:

Verwerk deze bankmutatie volgens het voorbeeld van de “Privé onttrekkingen” uit het artikel over het verwerken van bankafschriften. Je kiest als grootboekrekening de grootboekrekening waar het btw-bedrag naar is geboekt. In dit voorbeeld staat het te ontvangen btw-bedrag op “180 Vordering omzetbelasting”.

Hoe je bankmutaties verwerkt lees je in ons artikel boekhouden.

De invoer ziet er dan zo uit.

Btw terugvragen bij wanbetaling

Zodra je een verkoopfactuur naar je klant stuurt ben je de omzetbelasting verschuldigd aan de Belastingdienst, ook al betaalt de klant niet. Hierdoor moet je dus wel de btw aan de Belastingdienst betalen zonder dat jouw klant de omzetbelasting aan jou betaalt.

Als definitief komt vast te staan dat de klant de factuur niet gaat betalen, dan kun je de betaalde btw terug vragen bij de Belastingdienst. Dit heet “Teruggaaf vanwege oninbare vorderingen”. Je stuurt een brief met een kopie van de onbetaalde factuur naar de Belastingdienst met een verzoek tot teruggaf. Op de website van de Belastingdienst kun je hier alles over lezen.

Aangifte omzetbelasting samengevat

Zoals alle onderwerpen die bij de boekhouding komen kijken vraagt de aangifte omzetbelasting ook kennis en tijd van de ondernemer. Zorg er voor dat je gestructureerd je boekhouding voert, dan voorkom je fouten en onduidelijkheden.

De Belastingdienst geeft ook veel informatie via de telefoon en website over de btw-aangifte.

Op deze website lees je verder alles over het inrichten en gebruik van gratis boekhoudprogramma GnuCash, zoals het inrichten van je boekhoudprogramma, de beginbalans opstellen en invoeren, het maken van verkoopfacturen, bankmutaties verwerken etc.

Beste Accoo,

Bedankt voor het maken van deze heldere instructie!

Er is BTW naar mij verlegd. Hoe verwerk ik dit met GNU cash in mijn administratie?

Moet ik handmatig in rekening 189 de schuld opgeven? Ik kies bij het invoeren van de factuur al 21% inkoop BTW en geef op dat het factuurbedrag ex. BTW is.

Groeten,

Niels.

Beste Accoo,

Bedankt voor deze fijne handleidingen!

Ik weet vrij zeker dat mijn bedrijf onder de kleineondernemersregeling valt. Mij wordt daardoor het BTW-bedrag dat ik zou moeten betalen kwijtgescholden. Hoe zou ik dit moeten invoeren in mijn boekhouding?

Volgens mij moet ik dus zorgen dat aan het eind van het jaar de Grootboekrekeningen 1850 en 1860 weer op €0,- komen te staan. Zou ik dat gewoon met een boeking in die grootboekrekeningen kunnen doen ter waarde van de BTW-bedragen die ik dat jaar heb opgebouwd?

Groeten,

Bas.

Beste Accoo,

Momenteel probeer ik mijn omzetbelasting kwartaal 4 in te vullen op de boven geschreven methode. Als ik een proefbalans maak en ik de data invul krijg ik getallen die niet alleen in kwartaal 4 vallen. Als ik dit bij de belastingdienst invul komt dit dan wel goed?

Ik moet toch alleen de bedragen hebben uit dat kwartaal? Als ik 1 okt – 31 december selecteer blijven die bedragen ook het zelfde.

Bedankt voor de tutorial en hopelijk antwoord op mijn vraag.

Groet,

Nils

Beste Accoo,

Uw blog en instructies zijn helder en een goede hulp voor mij.

Mijn vraag is hoe de BTW aangifte te verwerken indien je gebruik maakt van de “kleineondernemersregeling” waarbij geen BTW afgedragen hoeft te worden.

Groeten, Leen

De instructies voor het werken met gnucash en het bijhouden van mijn administratie kan ik zeer waarderen. Dank daarvoor!

Een vraag bij deze pagina: in de instructie wordt gesuggereerd om het rapport vanaf 1 januari te genereren, om eventuele vergeten boekingen ook mee te nemen. Maar van de boekingen uit eerdere kwartalen heb ik toch in principe al aangifte gedaan dit jaar?